由于全球经济复苏依然缓慢,地区分化不断加剧,消费者信心不足,全球TV市场需求将仍然低迷。这一低谷周期很可能横跨2023-2024.

行业机构奥维睿沃(AVC Revo)最新数据显示,2023年前三季度全球电视出货共140.9M,同比下降2.6%。而接下来的四季度全球TV出货或将仍延续下降趋势,对此,奥维睿沃预测认为,2023年全球TV出货量同比下降2.7%。

全球彩电市场整体出货量持续下跌让行业品牌格局出现了新的变化。全球TV市场“马太效应”逐步显现,头部品牌聚集效应明显。例如,过去的第三季度全球市场,三星、海信、TCL、LG、小米这5家前五品牌的出货量之和为8700万台左右,占据整个市场的62%以上。如此数据意味一些腰部以下的品牌将面临巨大的“市场压力”。

一位行业人士告诉《视听圈》:从目前头部TOP5厂商和各上游面板厂商初步达成的采购计划来看,明年(2024)TOP5品牌集中度可能更高,或将进一步挤压其他品牌的市场空间。

奥维睿沃方面预测,全球彩电绝对老大三星,虽然在2023年LCD电视面板采购下滑至不足33M,但是对2024年面板目标采购量的计划却准备加大。目前汇聚各方信息来看,明年其与各家面板厂LTA合作量基本确定,签订LTA数量高达49M左右。

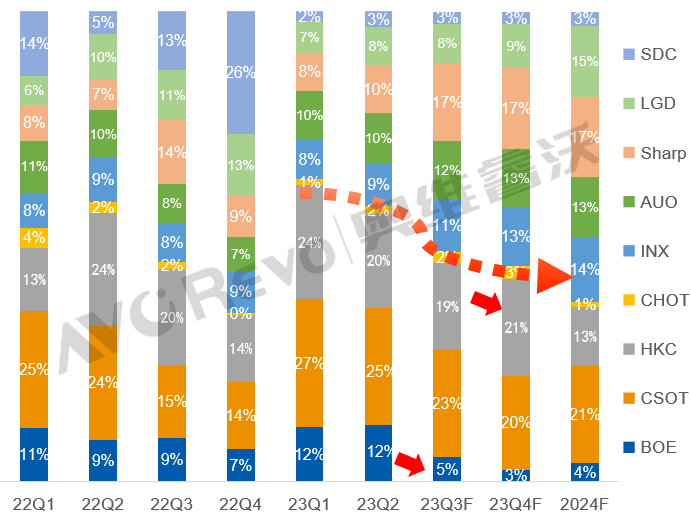

值得注意的是,三星对于上游面板采购计划在“上量”,但其减少了对大陆面板厂的依赖,增加与台厂/Sharp/LGD的合作,同时扩大OLED面板的采购占比。预计三星电子2024年采购面板计划中国大陆面板厂商占比跌至50%以下。

三星明年准备“加量”上游面板目标采购量后,排名第二的海信,也准备在2024年提高彩电面板目标量。奥维睿沃分析表示,海信今年面板采购量预计达到28M,明年面板采购规模有望突破30M。

和三星一样,海信明年面板采购计划也采取分散化策略。除了继续保持和BOE、HKC 、CHOT等面板厂商深度合作外,还将采购计划扩围到台系AUO和INX 等面板品牌。而且有消息表明,明年海信有计划将Sharp和CSOT(华星)也纳入到采购计划合作伙伴之列。

和以往相比,海信在上游面板采购计划变得更加分散化。此举,在行业人士看来,主要是因为海信的电视规模突破新的量级,如何确保面板供应链稳定的重要性进一步突显。加强不同派系的面板厂商的“合作”,有利于面板供应安全性,同时也能获得更多的市场采购话语权。

除了三星、海信这对全球彩电“前二”品牌在明确自己的面板资源的“目标计划”外。TCL\LG、TCL、小米等头部品牌也在面板资源的“选择供给”上找到合适的“通路”。

其中,排名第三的TCL(包含雷鸟)明年面板采购以集团内面板厂华星为主,占比高达60%,同时以HKC/CHOT/INX供应商为辅,2024年计划重新恢复与Sharp合作。

而排名第四的LG则积极跟随“韩系老大”三星电子的策略。明年面板采购计划也是减少对大陆面板厂的依赖,明年将更多订单给到台厂、Sharp和LGD,其中与AUO计划合作55和43寸面板,与INX增加86寸合作,同时明年或将加强对自己内部面板资源的采购量,预计明年从LGD的LCD面板采购恢复到4M,而今年合作预计仅仅0.9M。

在头部前五当中的小米,目前全球彩电市场规模在1000万台上下。小米内部TV组织架构调整后,其面板采购计划主要分为两块。一方面计划后续逐渐转为面板自采;另一方面电视业务下属TV采购等部门业务将划分到手机部下面,后续电视面板采购从集团层面去谈判,以加强其在面板采购中的规模优势。

后记:按照目前三星/LGE/Hisense/小米为首的全球彩电头部品牌2024年采购电视面板的计划,有行业人士分析认为,这可能是一个“终端企业话语权加强”,面板市场“买方化”的周期。

其主要呈现出两个特性,其一、供应链分散化特点,不再刻意押注某一个面板厂商的合作,以保证供应安全性和稳定性,同时获得更高的市场话语权。其二、三星和LG这对韩系彩电巨头,2024年或将刻意减少对中国大陆面板采购量,并加大对台系面板的采购,这将对全球产能布局产生影响,也体现了韩系对大陆面板和彩电品牌企业的“提防”。

综上,根据全球彩电TOP5的2024年上游面板采购计划,这预示着明年彩电市场将依然是“头部品牌的主场之战”。特别是在需求总量难以上升的背景下,头部品牌的增量采购很可能意味着中小品牌的地位进一步边缘。彩电市场强者恒强的趋势将会进一步加强。

原创文章,作者:soup82,如若转载,请注明出处:《全球彩电TOP5:2024年面板采购目标量曝光,这释放出啥信号?》http://www.avq360.com/2023111425712.shtml

最新评论