2023年11月份,液晶面板价格开始全面“回落”时,业界就传闻四大面板厂京东方、华星光电、惠科、咸阳彩虹出手捍卫电视面板价格,将启动“减产”计划,以此来“护价”。

液晶面板市场最终走势也如上游面板的“预想”一样,其价格不仅没有持续下跌,而且进入2024年一月之后又再度进入“上涨通道”。

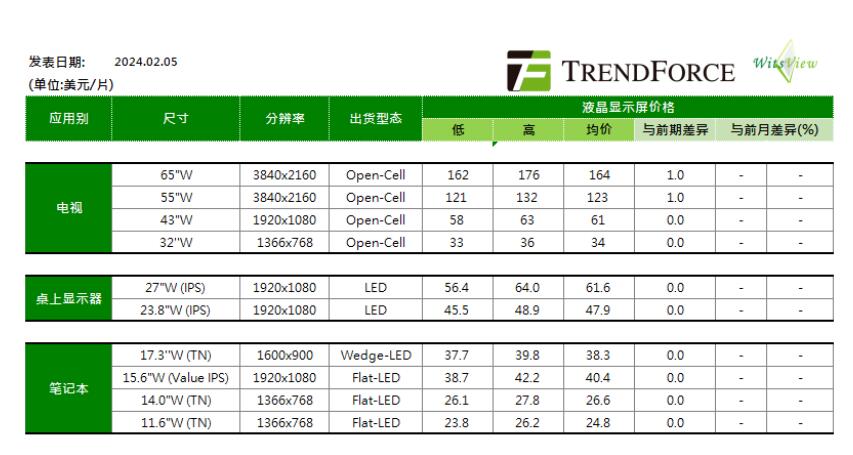

来自行业知名数据机构TrendForce集邦咨询最新研究显示,受二月农历新年工作天数短少及COP供应吃紧影响,电视面板价格提前至1月底起涨。

据悉,随着市场面板涨价声浪转强,以及COP供货短缺恐导致面板生产不足的风险,面板厂自今年1月拿回议价权,预期至2月50吋以下的电视面板平均涨幅至少达1美元、55吋2美元、65吋2~3美元,甚至不排除缺货机种涨幅将再扩大。同时,目前电视面板均价均已在现金成本之上,预期第二季的电视面板价格仍有机会挑战去年高点。

为何终端市场不景气,液晶面板价格却能迅速“上扬”呢?

据TrendForce集邦咨询研究显示,2023年全球电视出货量约1.95亿台,年减2.7%,创近十年来新低。

而对于2024年的全球彩电市场走势,TrendForce也分析认为,今年第一季适逢传统消费淡季,预估全球电视出货量季减约18.9%,来到4,328万台。

在全球彩电市场需求“弱势”的局面下,为何液晶面板价格却能“止跌回暖,甚至快速上涨”呢?

对此,TrendForce集邦咨询表示,原因如下。

其一,工作时间减少导致稼动率“收窄”。受二月农历新年工作天数短少及COP供应吃紧影响,电视面板价格提前至1月底起涨。由于农历新年在即,全球多数面板厂位于我国的大陆地区,结合此前因应需求减少顺势减少生产,2月的单月平均稼动率创新低,使得第一季面板厂平均稼动率低于7成,面板供过于求比例已从去年第四季的3.9%,收敛至今年第一季的2.6%。

其二,上游产能供给遇到“意外”。今年初日本地震冲击偏光片上游COP材料商ZEON的富山县冰见、福井县敦贺的两座厂房,由于当地自来水管线受损,短期无法完全复原,恐将影响2月底到3月部分VA面板生产,使得电视面板市场开始酝酿涨价。

其三,终端厂商“加料”采购量。受惠北美渠道自有品牌于2023年底促销结束后进行库存回补,加上今年1月中旬开始,品牌陆续为北美退税促销、春季新机型、运动赛事和Amazon Prime Day等活动备货,以及新兴市场的换机需求等,带动今年第一季电视面板需求,采购量较原先预估增加约6.3%。

总之,这一波涨价行情,是面板企业自身调整的目标,也是行业供给中意外因素与需求应用协同作用的结果。不过从长期看,面板行业并没有迎来需求侧的真正复苏。行业长期处于限产状态,因此很难支撑行业价格持续全面上涨——行业目标应该是维持某种,上游盈利下的平衡。

其中,55寸和65寸正在成为“涨价”主力尺寸,涨价幅度最大。主要因为目前这两个尺寸是全球彩电行业出货量最大的“货仓”。在彩电需求从下向大的过程中,大多数市场并不像我国市场这样“高歌猛进”,而是需要在中等尺寸上更多积累。这主要由于对于大多数发展中国家,大尺寸依然昂贵;以及即便发达国家中很多居室面积有限,难以容纳更大尺寸电视导致。因此,55/65英寸的价格前瞻性,依然具有行业指导意义。

不过,对于我国消费者而言,75英寸已经成为新的消费中心尺寸。目前,这类大尺寸产品价格亦相对更稳定,终端产品也有更多空间消耗上游涨价。预期大尺寸彩电短期价格不受上游价格波动影响。

原创文章,作者:soup82,如若转载,请注明出处:《液晶面板“涨价潮”又来了吗?65寸成“领涨”主力》http://www.avq360.com/2024020726359.shtml

最新评论